【超初心者向け】住宅ローン 変動金利と固定金利は結局どっちがいいの?

変動金利と固定金利はどっちがいいの?

「あなたは、なんとなく、金利が低い変動金利を選ぼうとしてますか?」

金利が低いから変動金利を選ぼうとしている人は、ちょっと待ってください。

これから説明する内容を聞いてから選択してください。

まず「住宅ローン=借金」だと理解すること。

その前提を理解した人は、お金があるかないかで決めるべきです。

- お金に余裕がある人は、変動金利を選ぶべき。

- お金に余裕がない人は、固定金利を選ぶべき。

また、理由がなければ、元利均等返済(毎月同じ額の返済)を選ぶこと。

変動金利と固定金利はどっちが得なの?

どちらが得かどうかは、ローンを返済するまでわからないよ。

「数年後の金利を教えてください」って言っているようなもんだよ。

変動金利の味方を装う「5年ルール・125%ルール」とは「急激の支払額増加の緩和措置」です。

金利上昇という攻撃を減少させてくれますが、ダメージは蓄積されて、いずれ限界値がくると倒れてしまいます。

おまけ程度で考えることが大事です。

今回も購入者目線の記事になっておりますので、最後までご覧ください。

こんな人に読んでもらいたい

- 住宅ローンの超基本から学びたい人

- 元利均等返済と元金均等を理解してない人

- 変動金利と固定金利の違いわからない人

- 「5年ルール・125%ルール」がよくわからない人

- 「今は金利が安いから変動金利にしよう」となんとなく思っている人

住宅ローンが借金であることを自覚する

住宅ローンとは、マイホームを購入する際に利用される長期借入金の一種です。

購入した住宅を担保(肩代わり)に、銀行や金融機関から借り入れを行い、毎月分割で返済していきます。

住宅ローンを利用することで、高額な不動産を購入する際に、手元に一括の資金がなくても購入が可能です。

住宅ローンを組む際に「住宅ローン=借金」であるという認識を持つことは非常に大切です。

長期にわたる支払い計画を持つ以上、先の見えない不安もあると思います。

多くの方は35年ローンを組むことが一般的ですが、毎月の支払いを420回(12ヶ月✕35年=420回)続けるというのは確かに大きなプレッシャーになりますね。

私自身も住宅ローンを組む際、その長さと負担を考えたときに、同じようにゾッとしました。

また、住宅ローンの破綻率は正確には公表されていませんが、一部では100人に1人という話もあります。

では、なぜ支払いができなくなるケースが出るのか、その理由として以下のようなことが挙げられます。

- 収入の減少(ボーナスカット、リストラ、転職ミス)

- 離婚・別居

- 金利の上昇 → 後ほど、詳しく説明します

- ケガ、病気

あなた自身もどれかに該当していませんか?

借金ということは、返さなければいけません。

返せないと肩代わりになっていた住宅を没収されます。

ギリギリの予算だと支払いができない可能性があります。

住宅ローンを組むにあたり、毎月の返済額には余裕を持つべきです。

「住宅ローンを組める=返済できる」という考え方は、大きな誤解です。

ローンを通すことと、実際に35年、420回もの返済を滞りなく続けられるかは別問題です。

銀行は、借り手が返済できなくなった場合でも、担保として取る物件があるため、最悪の場合はそれを差し押さえることができます。

つまり、銀行にとってはリスクが少なく、返済できないこと自体が大きな問題ではないことを理解しておくべきです。

住宅の仲介業者も、契約が成立すればそれで業務は完了です。

ギリギリでローン審査に通っても、それがあなたの返済能力を保証するわけではありません。

ローンを通してもらうことと、完済できるかどうかは別問題であり、仲介業者はその後の返済については直接関与しません。

だからこそ、ローンを組んだ時点であなた自身に全責任が発生するという点をしっかり理解しなければなりません。

銀行や業者がいくら「通ったから大丈夫」と言っても、「最終的に返済していくのは、あなた自身」です。

下記が私が住宅ローンを比較した際に利用した「モゲチェック」になります。

王道ですので、使いやすくおすすめです。

住宅ローンの基本的な仕組み

- 借り入れ額:購入したい物件の価格から自己資金を引いた額を借り入れます。

- 金利の支払い:借りた金額に対して利息を払いながら元本も返済します。金利のタイプには「変動金利」と「固定金利」があります。

- 返済期間:一般的には、10〜35年の長期にわたって毎月返済します。ローンの期間が長いほど、毎月の支払いは少なくなりますが、支払う利息は増えます。

- 担保:ローンを借りる際、購入した住宅が金融機関の担保となります。もし返済が滞ると、金融機関が住宅を差し押さえることができます。

住宅ローンを組む人は、「住宅ローン控除」を意識すると通常より、お得になります。

下記が住宅ローン控除をまとめた記事になりますので、ご覧ください。

変動金利を選ぶ人、固定金利を選ぶ人

- 住宅ローン支払額に余裕がある人(一括返済可能な人)

- 金利が上がっても、遊興費を削っても我慢できる人(外食や旅行などを諦めることができる人)

- ローンの支払い額に余裕がない人(月額数万円でも上がると厳しい人)

- 将来的の予定として「今の支出 < 未来の支出」がわかっている人(子どもの大学費用など)

- 株を含めて、ギャンブルをしない人(石橋を叩いてわたりたいタイプの人)

私は変動金利を選びました。

その理由は、毎月の返済額にかなり余裕を持たせていたため、金利が上昇しても支払いができる。

さらに金利が上がったとしても、遊興費を削れば対応できると考えたからです。

遊興費を減らしてでも、理想の家に住むことを優先させたかったためです。

また、繰り上げ返済も視野に入れていたので、多少の金利上昇や一時的な我慢であれば耐えられるという判断をしました。

現在の低金利に目が行くのも理解できますが、変動金利の場合、将来的に金利が上昇すると、その分毎月の支払額も増えることを忘れてはいけません。

最も重要なのは、上昇した支払額に対して、あなたがしっかり対応できるかどうかです。

変動金利はギャンブル性

2024年10月現在の変動金利と固定金利の比較を見ると、変動金利の方が明らかに有利に見えるため、多くの人が変動金利を選択してしまうでしょう。

2024年10月現在 住信SBIネット銀行の場合

- 変動金利 「0.490%」

- 固定金利 「1.695%」 全固定期間

変動金利とは

- 金利の変動: 市場金利に応じて、返済期間中に金利が変動します。通常は半年ごとに金利が見直されます。

- メリット: 金利が低い場合、支払額も低く抑えられます。固定金利に比べて初期の金利が低く設定されていることが多いです。

- デメリット: 市場金利が上昇すると、月々の返済額が増えるリスクがあります。将来の返済総額が予測しにくいです。

- 適している人: 短期間でローンを完済予定の人や、金利上昇のリスクを取れる余裕がある人。

変動金利のリスク

変動金利は名前の通り、変動します。当然、固定金利の利率を超える場合があります。

変動金利の利率が固定金利の利率を上回れば、固定金利に乗り換えればいいんだね。僕って賢いな✨️

変動金利が上がれば、固定金利も上がるから、乗り換えても意味がないよ。

固定金利は上がらないんじゃないの?

固定金利が1.6%とローンを組めば、35年間ずっと1.6%だよ。

変動金利を0.5%でローンを組んで、20年後に2.0%になったとしたら、固定金利も金利が上がるから、2.5%になったりするよ。この時点で乗り換えても2.5%の金利に乗り換えになるだけだよ。

5年ルール・125%ルールは、急激の支払額増加の緩和措置

5年ルール・125%ルールとは?

変動金利は、購入者の味方のルールとして、5年ルール・125%ルールを紹介している場合があります。

本当に購入者の味方のルールでしょうか。

ローンの返済中に金利が上昇したとします。

5年ルールを適用している銀行の場合、毎月の返済額は変わりません。

元本と金利の内訳が変わります。

そして、5年後には、その時点で残っている元本・金利・残りの返済期間を踏まえ、毎月返済額が再計算されます。

この計算が5年ごとに繰り返されます。

ここで、5年ルールがあると、金利が上昇しても毎月返済額が増えるのは次の5年後となります。

急に返済額が増える訳ではないので安心感があると思います。

ここで重要なことは、支払いを後回しにしていることを理解することです。

増えた分の利息は将来払う必要あります。

もう一つの125%ルールはどういったものでしょうか?これは、「金利上昇によって毎月返済額が増える際、その上昇幅が前回の返済額の125%を超えないようにする」というものです。

すなわち、金利が急上昇した場合、次の5年間の返済が一気に増えるのではなく、1.25倍までしか増えません。

この計算が5年ごとに繰り返されます。

5年ルール・125%ルールとは、「急激の支払額増加の緩和措置」です。

例えば、

- 先月まで支払いが100,000円/月だったものが、125,000円/月になることもある。

- 100,000円/月の支払いが5年間は据え置きとされる

「いきなり支払額が多くなっても払えないと思うので、5年間の間になんとか支払できるように稼ぐ力ををあげてね」ってことです。

金利が5年間そのままってお得だね。やっぱり変動金利にしよう。

5年間の金利がそのままではないよ。5年間の月の支払額が変わらないだけで総額支払額は増えるんだよ。

・・・どういうことだ?

クレジットカードのリボ払いに近いイメージだよ。

金利が上がった分、元金の金額より利息の支払いに使い、元金が減らないからだよ。いずれ、金利上昇分の返済も支払うことになるよ

5年ルール・125%ルールの具体例

具体的な例を挙げます。

金利0.5%で借りたとします。

支払額は、月額100,000円でしたが、1年目からに金利が上がりました。

1〜5年目までは、金利がいくら上がろうが、毎月の支払い額は100,000円のままです。

6年目に1度目の波が来ます。

125,000円(100,000円✕125%)に上がる場合があります。

今まで、100,000円でギリギリ支払いができていた人は、ここでアウトになります。

125,000円になっても、なんとか支払えたとしましょう。

2度目の波が来るのは、10年目です。

10年目に156,250円(125,000円✕125%)に上がる場合があります。

1年目から比べると、100,000円/円→156,000円/円となります。

ここで細かく解説すると、小難しくなるので、詳しく知りたい人は下記の記事をご覧ください。

固定金利は安定感抜群

変動金利に比べ、固定金利は安定感が抜群です。

現在、安定を求めて月額の支払いが少し高めでも固定金利を選んでいる人は、将来的に変動金利を選んだ人よりも総返済額が低くなる可能性があります。

変動金利を選び、金利の上下に一喜一憂している人を横目に、固定金利の人は目の前の生活に集中できるという大きなメリットがあるのです。

固定金利とは

- 金利の固定: ローンの契約時に決めた金利が、返済期間中ずっと変わりません。10年、20年、またはローン全期間にわたり金利が固定されるタイプがあります。

- メリット: 金利が一定のため、月々の返済額が安定し、将来的な返済総額も予測可能です。金利上昇のリスクを回避できます。

- デメリット: 初期の金利が変動金利よりも高く設定されていることが多いです。市場金利が下がった場合も、金利を変更できません。

- 適している人: 長期間の安定した返済を希望する人や、将来の金利上昇が心配な人。

固定金利のリスク

変動金利に比べて、固定金利のリスクはありません。黙々と返済するという人にはおすすめします。

元利均等返済と元金均等返済の違い

約80~90%の人が元利均等返済を選択します。

私も元利均等返済にしました。

返済額が毎月一定額になるので、返済計画が立てやすいので、おすすめします。

- 安定した返済額を希望するなら「元利均等」

- 総返済額を少しでも減らしたいなら「元金均等」

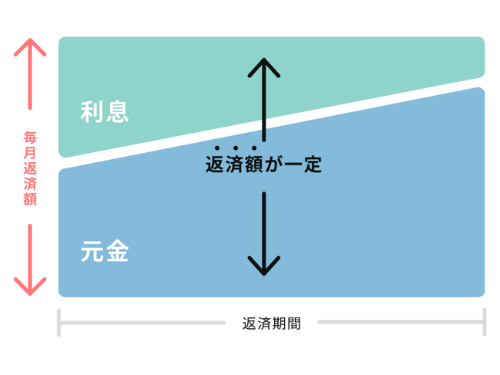

元利均等返済

- 毎月の返済額が一定になる返済方法です。

- 元金(借りたお金)と利息(利子)を合計した金額が、毎月同じ額で返済されます。

- 初めのうちは、返済額の大部分が利息に充てられ、元金の減り方が少ないですが、返済が進むにつれて、利息の負担が減り、元金の減りが大きくなっていきます。

引用:スゴい住宅ローンさがしHP

メリット

- 毎月の返済額が一定なので、家計の管理がしやすいです。

- 返済計画が立てやすく、長期間にわたり安定した返済が可能です。

デメリット

- 総返済額が多くなりやすい(利息の支払が多い)です。

- 初期のうちは、元金の減りが少ないため、借金の総額が減るのに時間がかかります。

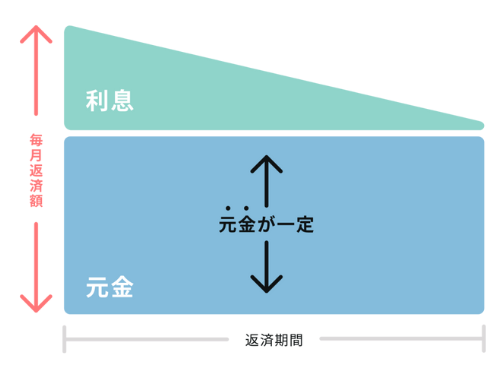

元金均等返済

- 毎月の元金(借りたお金の元部分)は同じ額を返済しますが、利息は毎回異なります。

- 初めのうちは元金にかかる利息が多いため、返済額が多くなりますが、元金が減ると利息も少なくなり、毎月の返済額は徐々に減少していきます。

引用:スゴい住宅ローンさがしHP

メリット

- 早い段階で元金が減るため、総返済額が少なくなります(利息の支払が少ない)。

- 長期的には、返済負担が軽くなる傾向があります。

デメリット

- 初期の返済負担が大きいため、毎月の返済額が最初は高く設定されます。

- 家計の管理が難しくなることもあります。

- 125%・5年ルールは適用されない。

元利均等と元金均等の具体例

- 元利均等では、毎月10万円を支払うが、初期はそのうち7万円が利息、3万円が元金に充てられる。後半になると、元金が多く減り、利息は少なくなる。

- 元金均等では、毎月元金は5万円固定だが、最初の利息が多く、最初の返済額は12万円、次第に減少して、後半には8万円程度に落ち着く。

変動金利と固定金利の差額は1,193万円

変動金利と固定金利の金額の比較をタイプごとにしてみました。

比較してわかったことは、35年借りると差額は1,193万円ということです。変動金利の利率増加は見込んでないです。

借入額 5,000万円

ボーナス支払いなし

2024年10月現在 住信SBIネット銀行の場合

- 変動金利 「0.490%」

- 固定金利 「1.695%」 全固定期間

月額の返済額と金利含めた総返済額

- 変動金利の場合 129,571円/月

総返済額 54,434,728円

- 固定金利の場合 157,912万円/月

総返済額 66,374,346円

毎月の返済額の差は、約28,000円

総額の返済額の差は、約1,193万円

借入金額が多く、変動金利を選ぶ場合、支払い額の差は非常に大きなインパクトを与えます。

あなたは、毎月の返済額にどれくらい余裕がありますか?

例えば、金利が上昇して1万円でも支払額が増えると返済が厳しくなる場合は、固定金利を選ぶべきです。

逆に、支払額が増えても遊興費を減らすことができ、その我慢が可能な人は、変動金利を検討する余地があります。

現状の金利が非常に低いことを理解しましょう。

未来の話にはなりますが、おそらく今よりも低い金利なることは、期待できません。

金利が上がることを前提に考えなければならないのです。

仮に、金利が上昇すれば、約1,193万円の差は徐々に縮まり、最悪の場合、逆転することもあり得ます。

金利が0.1%違うといくら違う?

0.1%の利上げがあった場合、金額の比較をしてみました。

結果は、2,200円/月、総額支払いは約93万円となりました。

月額でいうと格安スマホの月額料金程度です。

借入額 5,000万円

ボーナス支払いなし

- 変動金利0.49%の場合 129,571円/月

総返済額 54,434,728円

- 変動金利0.59%の場合 131,791万円/月

総返済額 55,369,843円

毎月の返済額の差は、約2,200円

総額の返済額の差は、約93万円

金利が1.0%違うといくら違う?

1.0%の利上げがあった場合、金額の比較をしてみました。

結果は、23,000円/月、総額支払いは約980万円となりました。

かなりの金額差になります。

借入額 5,000万円

ボーナス支払いなし

- 変動金利0.49%の場合 129,571円/月

総返済額 54,434,728円

- 変動金利1.49%の場合 152,847万円/月

総返済額 64,238,520円

毎月の返済額の差は、約23,276円

総額の返済額の差は、約980万円

【まとめ】住宅ローン 変動金利と固定金利はどっちがいいの?

結論になります。

資金に余力がある人は、変動金利を選ぶべきです。

「5年ルール・125%ルール」には期待しないこと。おまけ程度で考えることが大事です。

- 住宅ローン支払額に余裕がある人(一括返済可能な人)

- 金利が上がっても、遊興費を削っても我慢できる人(外食や旅行などを諦めることができる人)

- ローンの支払い額に余裕がない人(月額数万円でも上がると厳しい人)

- 将来的の予定として「今の支出 < 未来の支出」がわかっている人(子どもの大学費用など)

- 株を含めて、ギャンブルをしない人(石橋を叩いてわたりたいタイプの人)

変動金利と固定金利のどちらが得か損かは、金利の将来を予測できないため、誰にもわかりません。

この選択肢を誤ると、せっかく手に入れた理想のマイホームを手放さざるを得なくなる可能性があるため、「今は変動金利にしないと損だ」という風潮に流されないことが重要です。

営業マンは、よく変動金利で計算したローンの支払額を提示してきます。

なぜなら、月々の支払いが少ない方が購入を決断しやすくなるからです。

固定金利の場合の支払額も必ず見せてもらいましょう。

営業マンの仕事は家を売ることです。数年後のあなたの生活を心配してくれるわけではないということを理解しておくことが大切です。

知識を身につけて、冷静で正しい判断ができるようにしていくことが、家を購入する際の鍵です。この情報が、その一助となれば幸いです。

私がローンの申請をする前に読んだ本になります。わかりやすく、おすすめです。

今回も最後まで読んでいただき、ありがとうございました。